文/曾异香

众所周知,中小微企业因信用体系不健全、抵押不足、规模小、抗风险能力弱等问题,银行对其的融资需求,出现“不敢贷”、“不愿贷”。针对这种情况,从中央到地方,各级政府纷纷出台多个文件,采取多种措施来解决这一难题。2月14日,中共中央办公厅、国务院办公厅印发了《关于加强金融服务民营企业的若干意见》,4月7日,中共中央办公厅、国务院办公厅印发《关于促进中小企业健康发展的指导意见》,短时间内两份高规格文件显示破解融资难融资贵问题已刻不容缓。

金融科技的兴起为中小微企业获得金融服务提供了便利,供应链金融的出现,让银行等金融机构不再惧怕为中小微企业放贷。上海文沥信息技术有限公司(以下简称文沥)正是这样的一家供应链金融公司,用独特的科技手段诠释了银行“不惧”的理由。

“我们定位非常明确,就是以数据和风控为依据,不接触任何资金,帮助资金端和资产端提升协同效率,优化整体供应链营运资金配置。用科技的手段,以链式的形态通过上游的动态结算和下游的链式小微来解决中小企业的融资难、慢、贵的问题。”——文沥CEO钟胜九在接受我们采访时表示。

上游动态结算

解决中小微企业融资难、融资贵是一项复杂的系统工程,从政策、企业、金融机构到需求、供给、风险、成本等各个方面,加上当前我国经济运行稳中有变,变中有忧,发展的外部环境更严峻,不确定性更凸显,在这样的背景下,中小微企业融资更是面临着多重矛盾。“我们找到最重要的发力点,从供应链的角度来解决这一难题,因为企业要发展必然和供应链上下游相关。”钟胜九说,从供应链的角度发现,传统核心企业的上游企业融资贵、下游融资难、上下游采购难以掌控,整个供应链效率低下。针对传统供应链金融模式的痛点,文沥借助互联网的便利推出动态结算技术,提高企业的资金效率,创建共赢的供应链生态。

钟胜九说,供应链上游中小微企业的资金困难不是因为信贷,而是来自于应收账款的拖欠,所以第一解决途径是在采购方。发力点就是在买方和卖方之间建立一种更动态化的结算方式。

长久以来,企业间结算都是刚性的,每个企业并非依据最高的资金效率而是出于自身现金流安全的角度设置结算方式。瞬息万变的市场竞争和电子商务的发展加速了企业资金波动,中小微企业现金储备薄弱、信贷成本高昂,无法承受营运资金波动的影响。因此,在原有刚性结算模式上补充弹性的动态结算模式,可以达到提高企业资金弹性和效率的目标,并优化整体供应链效率乃至降低社会成本。

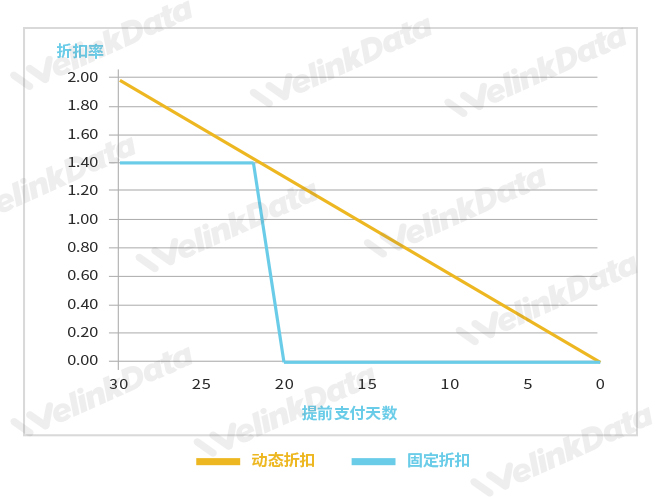

动态结算是将不同到期日的应收折算为统一的日化折扣率,可计算出不同到期日应付账款贴现后的付款金额。买方基于供应商在线提供的折扣竞价,自主选择提前支付货款。类似即期付款折扣,通常为买方发起,除即期付款固定折扣方式外,还包含在发票批准和到期日之间的任何时间日化率打折的动态折扣。该系统的主要功能有:

定期提前付款:通知供应商定期付款结算时间,供应商投单并设定扣点,选择最优惠的账单到期支付。

动态提前付款:邀请供应商按动态折扣模式提供各个账单上每日折扣率, 企业根据自身资金情况,选择最优惠账单付款。

灵活提前付款:供应商使用红包账单投单,对账确认后,根据自身资金流情况,选择最优惠的账单付款。

这套动态结算技术可以有效地将三方(买方、中小微的供应商和金融机构)打造成一个健康生态,文沥正是提供这样动态结算方式的互联网平台,帮助买方卖方实现撮合、定价、提前支付等功能。

根据Aberdeen Group的供应链金融评价报告,领先运用者相比一般企业平均获得13.6天应付账款优势,减少近11天应收账款周期,降低约2.9%的短期营运资金成本。钟胜九说,这种结算方式的补充可从根本上解决中 小微企业的融资难问题。

下游链式小微

“供应链上游中小微企业的资金困难来自于应收账款的拖欠,下游则是信贷问题。”钟胜九说。然而小微企业信贷成本效率和风险问题一直阻碍着小微金融发展,文沥将小微企业的主体信用和供应链上的交易信用做了一个完美的结合,推出对账和收款场景标准化平台,用链式小微服务全国广泛的中小微企业。

链式小微是将小微企业置于供应链交易场景中,以小微企业交易的支付和账期结算为产品设计形式的一种小微信贷。

通常来说一个销售方有多个采购方,一个采购方有多个供应商,一般采用优中选优的策略,一是选择比较优质的中小企业,类似供应链金融中的小型核心企业,基于此中心节点的交易对手;二是优先选择贸易关系稳定、绩效表现较好的批量贸易伙伴,并进一步设计反向拉动,双向拉动最终达成网络化的小微企业交易图谱。沿着这个链条的开发不仅能够做到批量获客,而且可以依托产业链核心企业的信用,基于真实交易背景和物流、信息流、资金流闭环,银行能完全实现对中小微企业服务的场景化,为上下游企业提供无需抵押担保的订单融资、应收应付账款融资。不仅如此,文沥还非常重视用信问题,使授信和用信并重。钟胜九介绍,链式小微上的每一笔用信一定是根据具体的订单(或发货或对账收款)来走的,实现严格的跟单放款制度,只有把信贷融入到企业间的每一笔交易里去,这个信贷才真正实现扶持实体经济,这样就从流程上杜绝了资金的“体外流转”,真实的贸易背景下,用信又是一种天然的风险控制手段。

当然,链式小微首先是线上化,风控很关键。钟胜九说,我国中小企业卖方80%是赊销贸易,定期(或不定期)对账结算。在电子化的赊销交易中嵌入对账结算场景,可以有效规避小微企业广泛存在的可信赖业务数据的缺失或偏差。真实贸易背景下的数据既是金融机构认可的授信依据之一,也是风控体系指标之一。文沥基于此,着力研究saas化对账和收款场景的标准化,将其打造成标准化的一个应用场景,同时引入银行的产品。这样不仅为银行创造了获客功能,也解决了风控增量问题,场景融合问题,有助于银行机构建立自有体系,有助于小微企业解决资金难题,从而形成链式小微的自有体系生态圈。

共建中小企业融资生态圈

《中国供应链金融创新实践白皮书(2019)》指出,供应链金融不是一种单纯的融资业务,其价值更不仅限于解决中小微企业融资问题。其价值在于赋能实体经济、助力中国商业信用体系建设等方面。

电商平台的兴起和供应链信息化程度的提升,使得众多的供应链金融企业利用云计算、人工智能、区块链等新科技实现资源整合,优化物流链、资金链和信息链,为核心企业和上下游中小企业提供专业化和定制化的金融服务。

钟胜九从来不把这些当作竞争。他认为,每个行业都有自身的行业属性和特点,供应链金融参与主体需要根据不同行业、不同企业的具体需求来为其量身定做金融服务,提供更加灵活和个性化的供应链融资产品。各有所长,各有所专,大家根据各自的优势,按照既定的方向共同努力解决中小微企业的融资难题,相互学习相互促进,共同建设中小企业融资生态圈。

钟胜九说,中国中小微金融服务经历了两个阶段,一是引入德国IPC公司信贷技术,用于评估客户偿还贷款的能力,主观性强,更多地依赖于银行客户经理的评判能力。后来又发展到信贷工厂,指银行像工厂标准化制造产品一样对信贷进行批量处理,主要解决的是缩短审批时间,提高审批效率。对于中小微企业的风险评判、获客成本等问题有待新的进步。“我们希望,以文沥倡导的链式小微在互联网时代下引发中小微金融服务第三次浪潮”。

钟胜九先生现任上海文沥信息技术有限公司/上海文沥企业信用征信有限公司 CEO、

中国中小企业协会副会长,曾先后担任美国通用全球交易服务集团GXS中国区总经理和中国电子商务先锋企业8848中国区技术总监。